Anuncio

En un momento del año pasado, tuve un puntaje de crédito en el rango de 300. Eso es más que horrible. Esa es una puntuación que esperaría si acabara de declararse en quiebra. No tengo miedo de admitirlo, porque en unos seis meses había aumentado ese puntaje a casi 700.

Mejorando su puntaje de crédito Cómo mejorar y monitorear su puntaje de crédito utilizando tecnologíaSu puntaje de crédito puede tener una gran influencia en su vida financiera. Explicamos cómo se calcula y cómo puede mejorarlo. Lee mas no tiene que ser un proceso complicado y complicado. Con solo unos pocos comportamientos y acciones simples, puede aumentar rápidamente su puntaje de crédito en solo unos pocos meses. Lo hice con estos seis pasos, y tú también puedes.

Esta guía contiene información de agencias de crédito e instituciones de crédito respetadas, por lo que es más confiable que cualquier cosa que encuentre en cualquier foro o pequeño blog en línea. Además de aprender a mejorar su puntaje, encontrará muchos recursos que pueden ayudarlo. ¡Entonces comencemos a aumentar ese puntaje de crédito!

1. Comprenda su utilización de crédito

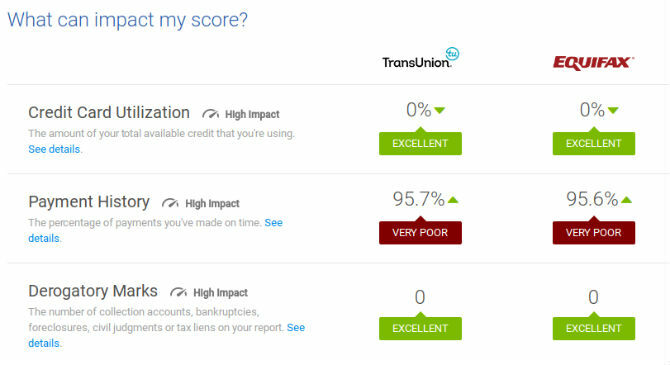

El factor más importante en su puntaje de crédito es algo llamado utilización del crédito.

Suena complicado, pero no lo es.

La utilización del crédito es la relación entre su crédito disponible (todos sus límites de crédito) y su crédito total utilizado (todos sus saldos de crédito). Cuando divide sus saldos por sus límites de crédito y los multiplica por el 100%, debe terminar con un número inferior al 30%. Esto representa una utilización de crédito "saludable". También conduce a un puntaje de crédito muy alto.

Una de las mayores agencias de informes de crédito, Experian, explica esto de la siguiente manera:

... uno de los factores más importantes en los puntajes de crédito es qué tan cerca están sus saldos de sus límites de crédito. Los puntajes de crédito suman los límites y los saldos en sus cuentas rotativas para calcular su relación saldo a límite general o tasa de utilización. Cuanto mayor sea su tasa de utilización, mayor será el impacto negativo en sus puntajes.

Probablemente esté pensando que una forma rápida de aumentar su puntaje instantáneamente es pagar todas las tarjetas de crédito y nunca usarlas, ¿verdad? Eso está realmente mal. Lo creas o no, una utilización del 0% es realmente algo malo.

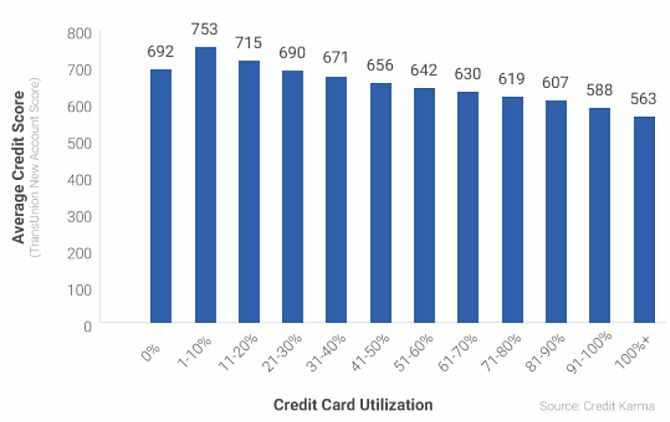

En 2016 Karma de crédito Descubra al instante su puntaje de crédito sin cargo con Credit Karma Lee mas revisó los puntajes de crédito versus los índices de utilización de sus 15 millones de miembros y descubrió un patrón muy interesante.

Las personas con 0% de utilización de crédito en realidad tenían una calificación crediticia peor que aquellas con 1–20% de utilización.

¿Qué significa esto? Esto significa que para crear un puntaje de crédito, debe tener un montón de crédito disponible que no esté usando, pero debe intentar usar del 1% al 20% de ese límite total.

El resto de las acciones de este artículo deben adaptarse a su situación y a su índice de utilización actual. Nadie está comenzando desde la misma situación. Por ejemplo:

- Si ha maximizado cinco tarjetas de crédito con un límite de $ 4,000 cada una, está al 100% de utilización.

- Tal vez tenga una sola tarjeta de crédito con un límite de $ 500, y la esté usando para comprar comestibles por un valor de $ 300 cada mes. Incluso si lo paga en su totalidad, su utilización puede fluctuar entre 0% y 60%, dependiendo de cuándo el buró de crédito extraiga sus datos.

- Tal vez solo use el 20% de su crédito disponible, pero ocasionalmente pierde un préstamo estudiantil o pagos de hipoteca Las mejores calculadoras de hipotecas en línea y cómo usarlasDeterminar cuánto le costará una hipoteca a largo plazo puede ser difícil, pero estas calculadoras lo hacen fácil, sin importar cuánta información tenga. Lee mas . Su situación requiere un conjunto completamente diferente de acciones.

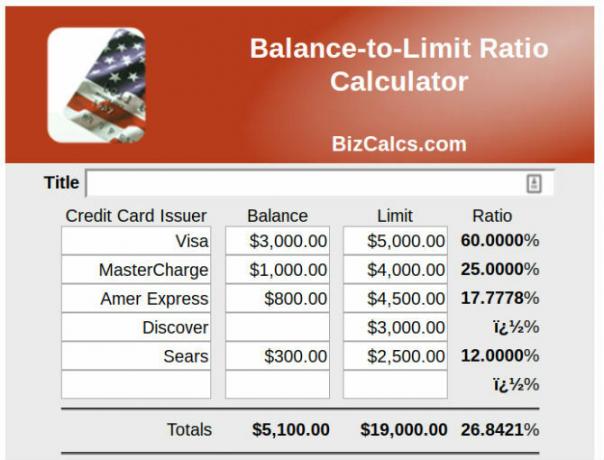

La mejor manera de comenzar este proceso, antes de continuar con este artículo, es determinar su utilización de crédito. Puede sumar todos los saldos de sus tarjetas de crédito y préstamos, dividirlos entre los saldos de límites máximos en esas cuentas y multiplicarlos por el 100%. O puede usar una de las herramientas a continuación.

Ayuda de utilización de crédito

No se preocupe por tratar de calcular su utilización de crédito por su cuenta. Hay muchos recursos disponibles para ayudarlo a calcularlo.

- BizCalcs.com es un sitio que aloja una variedad de calculadoras de finanzas personales Las mejores calculadoras de presupuesto y finanzas personales para administrar sus gastosPoner en orden sus finanzas puede ser difícil, pero tener las cifras correctas a la mano lo hace mucho más fácil. No importa su situación financiera, tenemos las calculadoras que necesita. Lee mas para ayudarlo con decisiones financieras y presupuestos. Ahí es donde encontrarás este fácil de usar calculadora de utilización de crédito. Simplemente escriba todos sus saldos y límites de crédito, y deje que la calculadora haga el resto.

- Karma de crédito es un favorito cuando se trata de monitorear su situación crediticia. El sitio no solo le muestra su puntaje crediticio general, sino que también le brinda su utilización crediticia general extraída directamente de su informe crediticio. ¡No se requiere cálculo manual!

Por supuesto, la utilización del crédito es lo suficientemente simple como para hacerlo usted mismo. una simple hoja de cálculo 15 plantillas de hoja de cálculo de Excel para administrar sus finanzasMantenga siempre un registro de su salud financiera. Estas plantillas gratuitas de hojas de cálculo de Excel son las herramientas que necesita para administrar su dinero. Lee mas y un poco de tiempo Tomarse el tiempo para averiguar cuál es su posición con su crédito es un primer paso crítico para ponerlo en orden.

2. Conciliar con sus deudores

Permitir que mi puntaje de crédito caiga en los 300 puede haber parecido una idea terrible, pero tenía un plan. El problema era que necesitaba dejar mi tanque de puntaje para poder comenzar a mejorarlo. Permíteme explicarte mi situación y puede ayudarte a comprender mejor la tuya.

A través de una combinación de gasto excesivo en varias tarjetas de crédito Encuentra las mejores ofertas de tarjetas de crédito en línea con estos 10 sitios increíblesYa sea que esté buscando bonos de registro, devolución de efectivo, programas de recompensas o descuentos de lealtad, tenemos su cobertura. Aquí hay 10 sitios que lo ayudarán a encontrar las mejores ofertas de tarjetas de crédito. Lee mas mientras estábamos en la universidad y nuestra familia sufriendo una grave crisis médica unos diez años después de la graduación, nos enfrentamos a la siguiente situación:

- $ 100,000 en crédito disponible y $ 30,000 en saldos rotativos, una utilización del 30%;

- Pagos médicos crecientes para tratamientos en curso que se acercan a $ 1,200 cada mes;

- Cirugía de espalda que se sumó a la carga financiera médica ya existente;

- No hay forma de pagarlo todo.

Como soy el tipo de persona que trabajará tres empleos en lugar de declararse en quiebra, estaba pagando el mínimo saldo de todas nuestras tarjetas de crédito y pago de todas las facturas habituales del hogar a tiempo, pero sin pagar el hospital. Simplemente no quedaba suficiente dinero.

Tal escenario solo funciona durante tanto tiempo, y en algún momento llegarás al punto de no retorno, y lo hicimos. Averiguar algo o declararse en quiebra. En cualquier caso, mi puntaje de crédito premium de casi 800 estaba en peligro.

Después de investigar un poco, esto es lo que descubrí. Si tiene una razón válida, como gastos médicos, puede negociar un acuerdo con los acreedores. Entonces comencé a llamar.

Otras razones también justificarán un acuerdo, como la pérdida de empleo, una muerte en la familia o cualquier otra razón para sufrir una tremenda caída en sus ingresos.

También necesitará una gran suma global de efectivo. Tomar prestado de su plan de jubilación 401 (k) es una opción si no tiene alternativas. No se considera un préstamo real, por lo que no aparece en su informe de crédito. Puede pedir prestado hasta el 50% del saldo de su plan sin penalización. Sin embargo, antes de tomar esa ruta, vea si un familiar adinerado puede considerar otorgarle un préstamo, ya que sumergirse en sus ahorros para la jubilación puede ser desastroso a largo plazo.

cuanto necesitaras? Dependiendo de sus habilidades de negociación, podrá conformarse con entre el 40% y el 60% del saldo de la tarjeta de crédito.

Aquí le mostramos cómo pasar por el proceso de negociación:

- Calcule qué porcentaje de su deuda le debe a cada acreedor. Divida su suma global entre los acreedores usando esos porcentajes. No puede ofrecer más de esa cantidad para cada acreedor mientras negocia.

- Deje de pagar sus tarjetas de crédito por más de seis meses. Pague todas las demás facturas a tiempo. Su puntaje de crédito se desplomará. Está bien.

- Después de seis meses, llame a los acreedores y explique que tiene una suma global de dinero para distribuir a sus acreedores, y ofrézcales el 30% del saldo. Se burlarán y dirán que no. Agradecerles y colgar. Espere un mes y vuelva a llamar.

- Le ofrecerán planes de pago más bajos. Amenazarán con demandarlo. Simplemente diga que no tiene dinero, solo una suma global para distribuir a todos los acreedores, tómelo o déjelo. Si dicen que no al 40%, cuelgue y vuelva a llamar en un mes. Su melodía cambiará con el tiempo.

- Eventualmente, ellos o usted ofrecerán algo en el rango del 40% al 60% del saldo. No te vuelvas codicioso. Pregunte cuánto puede pagar por adelantado para que el acuerdo de conciliación se envíe por escrito. Una vez que lo obtenga, pague el resto.

- Tenga en cuenta que deberá pagar impuestos sobre la renta en la parte del acuerdo que canceló.

¿Por qué debe establecerse?

Porque si ya debe casi el máximo en todas sus tarjetas de crédito, ninguno de los siguientes consejos funcionará. Su utilización está por las nubes, y usted es básicamente endeudado Cómo hacerse rico: la forma más rápida de salir de la deudaImagina estar libre de deudas. No hay saldos en descubierto o facturas impagas. Hay una manera infalible de salir de la deuda. Comienza con un plan y algo de disciplina. Visitemos los otros ingredientes. Lee mas .

Tienes que reducir sus saldos por cualquier medio necesario. Si no tiene una razón médica o laboral para establecerse, entonces necesita reasignar su presupuesto mensual Los mejores libros electrónicos gratuitos para aprender sobre finanzas personalesSi quieres salir adelante en la vida, las finanzas personales son una habilidad necesaria. Asegúrese de estar al día con estos increíbles libros electrónicos gratuitos. Lee mas y aplique la mayor cantidad posible de sus ingresos para pagar esos saldos lo más rápido posible. Una vez que llegue a ese punto, estará listo para seguir adelante.

Recursos para la liquidación de deudas

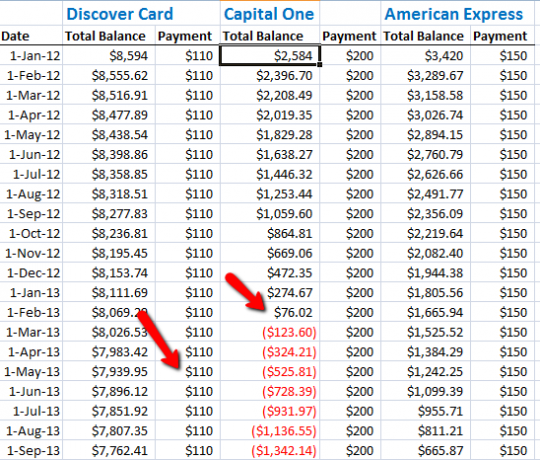

En mi artículo sobre usando Excel para administrar tu vida Cómo usar Microsoft Excel para administrar tu vidaNo es ningún secreto que soy un fanático total de Excel. Gran parte de eso proviene del hecho de que disfruto escribiendo código VBA, y Excel combinado con scripts VBA abren todo un mundo de posibilidades ... Lee mas , Incluí una sección sobre el manejo de la deuda que le muestra cómo usar Excel para pagar su deuda usando un enfoque de bola de nieve.

Si solo está luchando con un gasto excesivo, pero en realidad tener suficiente dinero para pagar sus deudas, entonces el enfoque basado en Excel anterior es el mejor. Puede ayudarlo a determinar cuánto de su presupuesto necesita asignar a sus pagos de deuda cada mes, y lo ayudará a asegurarse de mantenerse en el camino correcto.

Si tu no tiene suficiente dinero para hacer pagos, entonces tendrás que considerar de alguna manera liquidar esas deudas 3 consejos para vencer a los cobradores de deudas al enfrentar la bancarrota (o tarde con las facturas)Los problemas financieros graves se encuentran entre las situaciones más estresantes que una persona puede enfrentar. Siga estos consejos para dejar que la tecnología elimine parte de la carga. Lee mas , ya sea a través de un préstamo de consolidación o alguna forma de quiebra. Los servicios de asesoramiento crediticio son una opción si desea saldar deudas pero no se siente cómodo negociando por su cuenta.

- Alivio de la deuda de Freedom está acreditado por Consumer Affairs. Es un servicio que maneja la negociación de acuerdos con los deudores por usted y organiza un plan de pago que funciona con su presupuesto. Solo tenga en cuenta que paga una tarifa a Freedom, por lo que no ahorrará tanto dinero como lo haría si negociara los acuerdos por su cuenta como se describe anteriormente.

- Deuda a nivel nacional también está acreditado y lo ayudará a superar sus deudas, ya sean seguras, no garantizadas, comerciales o de otro tipo.

- los Fundación Nacional de Asesoramiento de Crédito es una organización sin fines de lucro que lo ayudará a hacer una descripción general de su situación de deuda. Ayudará no solo con las deudas de tarjetas de crédito, sino también con préstamos estudiantiles, hipotecas, asesoramiento sobre bancarrotas y más.

Sea cual sea la opción que elija, asegúrese de elegir la correcta para su situación.

3. Consolidar a una sola deuda

Tal vez su problema no sea una sobrecarga de saldos enormes, sino una sobrecarga de pequeños saldos. Tal vez esté pagando un pago mínimo de $ 100 en cinco tarjetas de crédito, cada una con un saldo de aproximadamente $ 1,000. Las compañías de informes de crédito consideran esto como un golpe contra usted.

John Ulzheimer, un experto en crédito que solía trabajar para FICO y Equifax, explicado a Bankrate que estos se consideran "saldos molestos", y si puede consolidarlos, puede aumentar su puntaje de crédito.

Hay dos maneras de lograr esto. Si ya tiene un crédito muy malo, debe transferir los saldos de las tarjetas de límite inferior a menos tarjetas de límite superior.

La segunda forma, y mejor, sería solicitar en su banco un préstamo personal con intereses más bajos y transferir todas las deudas de su tarjeta de crédito con saldos bajos e intereses altos al préstamo. Esto solo es posible si su puntaje de crédito es lo suficientemente bueno como para obtener una tasa de interés más baja en su banco.

Recursos para la consolidación de deuda

Pedir prestado de su 401 (k) puede ser la mejor opción para usted, ya que no contará como una nueva deuda y usted pagará intereses en lugar de pagarlos a un banco. Sin embargo, si un préstamo 401 (k) no es una opción, entonces deberá seleccione un préstamo de consolidación de deuda. Cuando se trata de la consolidación de deuda, hay muchas estafas por ahí. Revise las siguientes opciones para asegurarse de que está haciendo la elección correcta.

- Descubrir no solo ofrece tarjetas de crédito, también ofrece préstamos personales. Si su crédito es lo suficientemente bueno, un préstamo personal de Discover le proporcionará una tasa de interés fija razonable y términos de pago flexibles.

- LightStream es una división de SunTrust Bank. Dependiendo de su crédito, podría obtener un préstamo con una tasa de interés tan baja como 1.99%. La consolidación de sus tarjetas de crédito de tasa alta con un préstamo personal de tasa tan baja no solo aumentará significativamente su crédito, sino que también le ahorrará mucho dinero en intereses. Consulte el sitio web y solicite.

- SoFi Es una nueva oportunidad de préstamo de consolidación notable. Las tasas de interés no solo son razonables, sino que también incluyen la protección por desempleo. Si pierde su trabajo, este programa suspenderá los pagos de su préstamo sin penalizaciones negativas durante tres meses a un año completo durante la vigencia del préstamo.

- FreedomPlus le permite solicitar un préstamo personal en línea, y dentro de las 48 horas puede tener los fondos que necesita para saldar sus deudas con las compañías de tarjetas de crédito y consolidarlos a un préstamo personal de baja tasa.

4. ¡No cierre cuentas!

El próximo puntaje de crédito "piratear" es aumentar la antigüedad de sus cuentas de crédito. Si está trabajando para cambiar sus saldos a menos tarjetas, deje activas las cuentas de tarjetas de crédito vacías. ¿Por qué? Debido a ese factor de utilización que mencioné anteriormente.

- Debido a $ 500 en cinco tarjetas de crédito con un límite de $ 5,000 cada una es una tasa de utilización del 10%. Eso es excelente!

- Debido a $ 2500 consolidados en una tarjeta de crédito con un límite de $ 5,000 es un índice de utilización del 50%. ¡Eso es malo!

Sí, consolide su deuda con una sola tarjeta para facilitar el pago y simplificar los saldos, ¡pero deje esas otras cuentas abiertas para que su crédito total disponible no cambie!

¿Qué sucede si ha tenido que liquidar saldos y sus cuentas se cierran automáticamente?

Si ha liquidado sus cuentas debido a una enfermedad o pérdida de trabajo, es probable que se cierren y su puntaje baje precipitadamente. Esto es solo temporal. Su próximo trabajo será continuar pagando todas sus facturas a tiempo y pagando todos los demás préstamos que tenga (como sus préstamos para automóviles o hipotecas). Su puntaje de crédito aumentará nuevamente, y cuando lo haga después de aproximadamente un mes o dos, debe comenzar a solicitar crédito nuevamente.

Sin embargo, esta vez, no debería solicitar crédito para poder maximizar esas tarjetas nuevamente. Debe solicitar crédito para poder cobrarlos con moderación y pagarlos de inmediato. Esto aumentará su crédito disponible con el tiempo y también mejorará su índice de utilización general.

5. Solicite crédito con moderación

El siguiente consejo puede sonar contradictorio, según lo que acaba de leer.

Es cierto que obtener un nuevo préstamo o tarjeta de crédito aumentará su crédito disponible y mejorará su índice de utilización. Pero también es cierto que cada vez que presenta una solicitud, una consulta llega a su informe de crédito y puede causar una caída en su puntaje de crédito.

Sí, lo leyó correctamente: debe solicitar un crédito y causar una disminución en su puntaje. Luego, demuestre que puede administrar su nueva deuda de manera responsable al apenas usarla, aumentando así su puntaje.

Experian explica esta técnica de la siguiente manera:

Una forma de reducir sus puntajes es abrir cuentas de crédito adicionales y mantener los saldos muy bajos. Eso aumentará sus límites de crédito totales y mejorará su índice de utilización. Pero haga esto bien antes de solicitar un nuevo crédito para permitir que su historial se estabilice y solo si no se siente tentado a gastar demasiado en las nuevas cuentas.

Un plan de seis meses

Todos los consejos anteriores tomados de una en una pueden parecer contradictorios, pero exploremos una situación hipotética utilizándolos todos en la secuencia de seis meses para aumentar su puntaje de crédito.

Previo a la caída del puntaje de crédito - Perdió su trabajo y utilizó tarjetas de crédito para pagar gastos. Está sobrecargado con cinco tarjetas de crédito al máximo a $ 5,000 cada una, para una carga de deuda total de $ 25,000. Dejaste de pagarlos a todos durante seis meses, por lo que crecieron a $ 30,000 con intereses incluidos y un saldo de $ 6,000 cada uno. Tiene una utilización del 100% y un puntaje de crédito terrible de 450. Como último recurso, usted obtiene un préstamo de $ 14,000 de su 401 (k) y comienza a llamar a los acreedores para negociar.

Los acreedores A, B y C aceptaron un acuerdo del 50% de $ 3,000 cada uno. El acreedor D fue más duro y aceptó un acuerdo de 60% de $ 3,600. El acreedor E se negó a negociar. Has gastado $ 12,600 para deshacerte de $ 24,000 de deuda. Ese es un buen primer paso. Usted paga los fondos restantes a su cuenta 401 (k). Descubrió que después de que los acreedores cerraron sus cuentas, su puntaje de crédito se desplomó a 320. ¡El más bajo que haya habido!

Mes 1 - Tiene un préstamo de auto e hipoteca restante que se asegura de pagar a tiempo todos los meses. Tiene una tarjeta de crédito restante del acreedor cinco con un 24% de interés, pero han acordado un plan de pago de $ 200 al mes y 17% de interés. También tiene una antigua tarjeta de crédito vacía que ha tenido durante años y que nunca utilizó. Ahora comienza a comprar solo comestibles en esa tarjeta de crédito única y pagarlo en su totalidad dos veces al mes.

Mes 3 - Sigue pagando diligentemente cada factura a tiempo. Continúa usando la tarjeta de crédito única para comestibles y pagándola rápidamente.

Mes 4 - Usted verifica su puntaje de crédito. Ya tiene una copia de seguridad de 540. Casi es hora de ampliar sus límites de crédito, pero primero, otro mes de pago de facturas a tiempo y uso de crédito responsablemente.

Mes 5 - Usted va a su banco y solicita un pequeño préstamo personal de $ 5,000. El funcionario del banco le informa que ahora tiene un puntaje de crédito decente de 610 y que está aprobado para un préstamo del 14%. Utiliza los fondos para pagar al Acreedor E, pero deja abierta esa cuenta de tarjeta de crédito. Ahora tiene cero deudas de tarjetas de crédito acumuladas que cuentan contra su puntaje de crédito.

De acuerdo con Marketwatch, transferir deuda de tarjeta de crédito a préstamos personales puede aumentar su puntaje hasta en 100 puntos:

La deuda de la tarjeta de crédito tiende a ser más perjudicial para los puntajes de crédito que un préstamo personal, que se considera una deuda a plazos. El índice de utilización del crédito (consulte la sección anterior) no tiene en cuenta la deuda a plazos. Esta estrategia resultaría en cero dólares de deuda de tarjeta de crédito en el informe de crédito del prestatario, lo que podría aumentar su puntaje en 100 puntos o más, dice Ulzheimer.

Mes 6 - En este último mes, realiza otra verificación de crédito en usted mismo y descubre que, una vez más, se sienta bien con un puntaje de crédito de 650. Bien encaminado hacia tierras de crédito preferencial.

No te rindas

La razón por la que sé que este proceso funciona no es solo porque los expertos dicen que sí, sino porque lo viví yo mismo. Puede parecer una situación desesperada cuando no tienes suficiente dinero para pagar todas las facturas, y todos te abofetean con multas y multas por pagos atrasados.

Lo importante es hacer un balance de su situación y pensar en todas sus opciones. Siempre hay un enfoque que lo sacará de la situación, con un poco de creatividad y trabajo duro.

¿Alguna vez te has encontrado con un puntaje de crédito terrible? ¿Pudiste salir de él? ¿Qué notó que funcionó mejor para aumentar su puntaje de crédito? ¡Comparte tus experiencias en la sección de comentarios a continuación!

Credito de imagen: Frankieleon a través de Flickr

Ryan tiene una licenciatura en ingeniería eléctrica. Ha trabajado 13 años en ingeniería de automatización, 5 años en TI y ahora es ingeniero de aplicaciones. Ex editor jefe de MakeUseOf, ha hablado en conferencias nacionales sobre visualización de datos y ha aparecido en la televisión y radio nacionales.